こんにちは、FXBです。

FXで稼いでいけそうだと思ったときに、多くの人がぶつかる壁があります。それは儲けに対して発生する税金です。税金については特にサラリーマンの方など、会社に勤められている方から、次のような質問をされることが多いです。

- 自分が課税の対象者になるのかどうか

- そもそもいくら払ったらいいのか分からない

- 利益が出ていないので、申告しなくていいのかどうか

- 会社にバレたらどうなるのかな……

思い当たることはありましたでしょうか。もし、あなたがこのように思っているのでしたら、この記事を通して税金についての知識を身につけていきましょう。

「FXの税金のことを知らなかったら損をしてしまった」

そんなことにならない為にも、FXに関する税金の知識を、ぜひ覚えていってください。

FXの利益にかかる税金は雑所得という分類

FXで得ることが出来た利益は「雑所得」と呼ばれる所得に分類されます。所得にはさまざまなものがあり、サラリーマンの方が会社から給料をもらうと、給与所得です。また、マンションやアパートを貸したりして得られる収入は不動産所得と呼ばれています。

給与所得や不動産所得などは〇〇所得という名前で10つに分類されています。

<参考>所得の10分類

1.利子所得

お金を預けたり、貸したりした際に生まれる収益の分配などから生じる所得をいいます。

2.配当所得

株式の配当、投資の利益分配などから生じる所得をいいます。

3.不動産所得

不動産や船舶、航空機を人に貸したときに生じる所得をいいます。

4.事業所得

農業、漁業、製造業、卸売業、小売業、サービス業など、事業から生じる所得をいいます。

5.給与所得

会社からもらう給料などの所得をいいます。

6.退職所得

会社を退職する際に得る所得をいいます。

7.山林所得

5年以上所有している山から、木を伐採して売ったり、生えているまま売ったときの所得をいいます。

8.譲渡所得

土地や、建物、高価な品などを譲渡するときに生まれる所得をいいます。

9.一時所得

営利目的ではなく、一時的な所得をいいます。(例、クイズの賞金、懸賞、生命保険の一時金など)

10.雑所得

そして、他のどれにも含まれない収入を雑所得と呼びます。

もちろん、雑所得にも税金はかかります。ただし、1円でも利益が出たら税金がかかるという訳ではありません。ある程度の利益額を超えると、税金が発生してきます。なので、これからFXを行っていく上で、次の二つのことを考える必要があります。

- 税金を納めながら稼いでいく

- 税金のかからない範囲で稼いでいく

税金を納めながら稼いでいけば、勝てば勝つだけ収入を増やすことができます。FXだけで生活していこうと考えていらっしゃる方は、税金を必ず支払う必要があります。

しかし毎月1~2万円であれば、税金を支払う必要がありません。毎月1~2万円をFXで稼ぐことが出来れば、例えばちょっと贅沢な食事をしたり、欲しかった洋服を買うこともできますよね。

しかもFXなら自宅に居ながらお金を稼ぐことができるので、忙しい主婦の方にも人気があります。

税金のかからない範囲内で、FXから利益を得ることはもちろん可能です。ただし、自分がいくらまで稼いだら税金がかかるのかを知っておく必要があります。

では、ここからは年間でいくら稼ぐと税金がかかるのか(=扶養から外れてしまうのか)を見ていきます。

FXの税金は20万円・38万円の利益が目安の一つ

FXで生まれた利益が年間1~2万円などの少額でしたら、確定申告は不要な上、納税の必要もありません。FXでは主に年間20万円、もしくは年間38万円の利益が得られた場合に、税金を支払う必要がでてきます。

■税金を支払わなくてもいいケース

年間の利益が20万円に到達していない場合は、ほとんどの人は税金の支払わなくて大丈夫です。

「ほとんどの人」と書いたのは、年間20万円以下でも確定申告が必要な人がいるからです。その人とは、会社からのお給料が年間2000万円以上の人です。

年収2000万円以上のサラリーマンの方なんて、テレビの中以外では、なかなかお見掛けすることはないですよね。

■税金を支払う必要があるケース

FXで年間20万円以上の利益が出た場合。

年間20万円以上の利益がでた場合は、会社からお給料をもらっている人は税金を支払う義務が生じます。

一方、20万円の利益が出ても、会社からお給料をもらっていない人(専業主婦、無職など)は税金を支払う義務はありません。

FXで年間38万円以上の利益が出た場合。

会社からお給料をもらっているかどうかに関係なく、全ての人に税金の支払い義務が発生します。

簡単にまとめると次の通りです。

■FXで税金を支払う必要が出るタイミング(確定申告が必要になります)

会社からお給料をもらっている人

↓

年間20万円の利益で税金の支払い義務が発生

専業主婦など、会社からお給料をもらっていない人

↓

年間38万円の利益で税金の支払い義務が発生

会社からお給料をもらっている人は、月に1~2万円。お給料をもらっていない人は月に3万円ほど安定して稼げるようになったら、税金を意識するようにしましょう。

確定申告が必要かどうか見てみよう

確定申告をするが必要かどうか、税金を支払う必要があるのかどうか、次のチェックリストで確認していきましょう。自分が該当するか考えながらみてくださいね。

・確定申告が必要

□サラリーマンで年収2000万円以上

□サラリーマンで年収2000万円以下、かつFXの利益が年間20万円以上

□会社から給料をもらっておらず、FXの利益が38万円以上

・確定申告が原則不要

□FXでの利益がない・もしくはマイナス

□サラリーマンで年収2000万円以下、かつFXの利益が年間20万円以下

□会社から給料をもらっておらず、FXの利益が年間38万円以下

分かりやすいのは、サラリーマンで年収2000万円なら利益がいくらだろうと申告する必要があること。もう一つ分かりやすいのは、FXの利益がなければ無理に申告する必要はないというとことです。

FXの利益は20.315%課税される

FXでは利益に対して普段の給与や、他の収入に関わらず一律20.315%が課税されます。通常の給与の税金では、稼ぎによって税率が高くなりますよね。FXでは個人でどのくらい稼いでも20.315%です。

<具体例>

- 年間100万円の利益なら、20.315万円が課税される

- 年間1000万円の利益なら、203.15万円が課税される

このように利益が大きくなっても、FXでは一律20.315万円が課税されます。

つまり、大きく稼ぐことが出来るようになるほど、税金の支払いは少なく、収入を増やすことができます。他の副業と比較すると、FXは利益に対してかかる税金がとても低くなっています。

FXの税金の内訳は、所得税15%+住民税+復興特別所得税が0.315%となっています。復興特別所得税とは、東日本大震災の復興の財源となっています。ある意味では、FXで稼ぐことは復興支援にも繋がっているということです。

2年目の課税額を減らすポイント

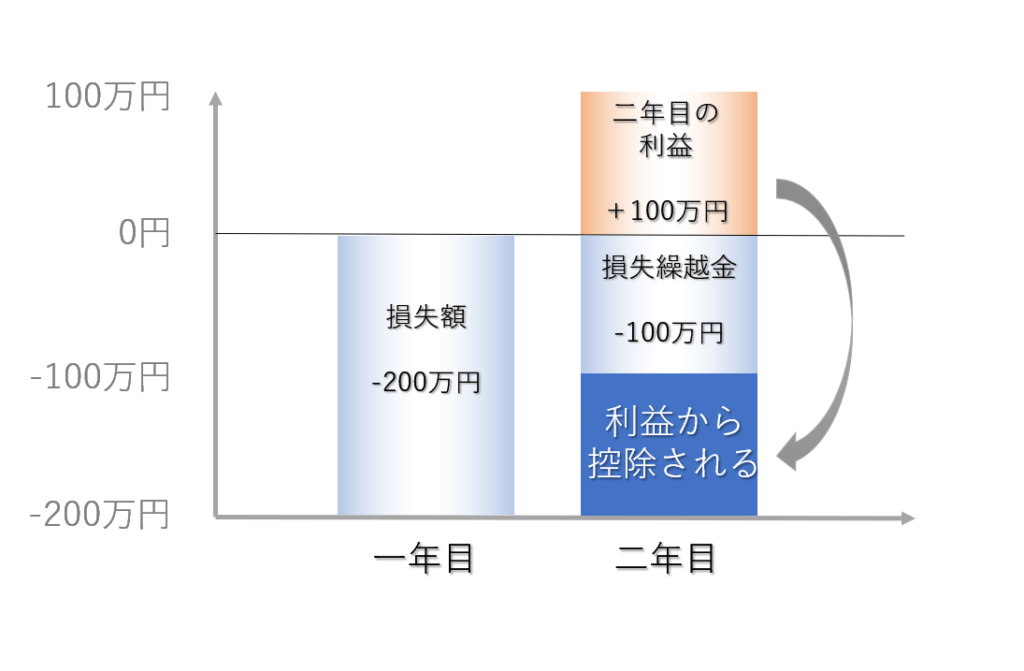

実はFXで一年目に損失を出した場合、確定申告を行っておくことで損失を来年に繰り上げることが出来ます。もし、一年目を勉強期間としてある程度損をしてしまっても、来年挽回しやすくなるということです。

<具体例>

- 一年目のトレード結果:200万円の損失

- 二年目のトレード結果:100万円の利益

この場合は、最初の200万円の損失も確定申告しておくのが大切です。なぜなら200万円の損を貯めておくことで、翌年の利益にかかる税金を減らせるからです。つまり、一年目の損失分である200万円から、二年目の100万円の利益を引いても、まだ100万円の損失になるということです。

二年間を通して次のようにお金が動きました。

ー200万円+100万円=100万円の損失

200万円の損失を申告してなかったら、利益の100万円に課税されてしまいます。このように損失を申告しておくことで、100万円にかかるはずだった税金分の20.315万円分を得することができます。

このように、一年目に損失を申告しておくことで、二年目の利益を一年目の損失と相殺することができます。分かりにくい場合、マイナス分を貯金しておいていると思っておけば問題ありません。

ただし、これはあくまでも損失がないとできない事です。できれば、ずっと利益を出していたいですよね。ですが、FXを始めたてでは失敗や損をすることもあると思います。その失敗や損を、次の年の利益に繋げることはとても大切です。

FXを始めて、一年目に失敗をしてしまっても、二年目は同じ失敗をする可能性は低いです。FXをしっかりと勉強していれば、一年目と二年目ではFXへの理解力は全く違う物になっているはずです。

会社と副業のFXを両立させる方法

実はFXは株式や不動産と同じ投資の一種とされていて、会社が指す「副業」に当たらない可能性が高いです。ですが、副業をしていると思われて、嫌な顔をされてしまったりするかもしれませんよね。誰だってそんな事態は避けたいものです。

ですので、まずは勤めている会社が副業禁止かどうかを確認しましょう。最近は多くの会社が副業を認めています。そして政府も副業を推進させようとしています。この流れは止まる事はないと思います。

副業については、ざっくりと次のような段階があります。

- 完全許可

- 申請があれば許可

- 完全禁止

副業の許可レベル1.完全許可

完全許可の会社では、申請すら不要であることが多いです。ただし、社名を語ることやノウハウの流出等、一部規約的なものがあることがあります。FXの場合、ほとんどのケースでは該当しないことが多いです。

しかし、一言声をかけておくだけで問題が起こらないこともありますので、直属の上司などには相談しておくのをお勧めします。

副業の許可レベル2.申請があれば許可

簡単な申請書と契約書の記入などが必要なパターンです。これは会社側からすると次のような気持ちです。

「何しているのか分からないのは困るから、何をしているかだけ教えて欲しい」

申請はあなたの副業を縛るものではありません。さらに、会社へ副収入があることも事前に伝わるので、面倒な問題を避けることが出来るでしょう。

副業の許可レベル3.完全禁止

本来は、会社側が副業を完全禁止にしていても、FXは投資ですので禁止することは難しいはずです。ですが、言い争いをしても余計な波風が立つだけです。しかし、待っていても副業が解禁されるとは思いにくい場合は、まずは上司に次のことを伝え、待遇の改善を依頼しましょう。

- 業務に支障をきたす副業ではないこと

- 本業とは関係のない副業であること

- 社会通念上の問題がないこと

副業を認められるケース1.業務に支障をきたす副業ではないこと

会社の業務以外での労働によって、本来の業務に支障が出ることがあると、副業禁止の機運が高まってしまいます。FXにどれくらいの時間を割くのか、いかに業務に支障が出る可能性がないのかを説明する必要があります。

副業を認められるケース2.本業とは関係のない副業であること

商品の仕入れ先や、顧客を奪うなどの、会社に損失を与えうる副業ではないことを伝えましょう。ノウハウの流出などの可能性が100%なく、本業と関係した企業とも取引が起こりえないことも併せて伝えましょう。

副業を認められるケース3.社会通念上の問題がないこと

FXは国に認められた投資であり、法を犯すものではないもの、会社の信頼を失わせるような行為は一切行わない事を伝えましょう。

そもそも、FXは投資なので副業にはあたらないはずなのですが、やはり会社に黙って続けるのは精神衛生上よくありません。これはFX自体も同じで、小手先のツールやその場しのぎを続けていては、いつか負けてしまいます。

FXは投資なので損をすることもあります。FXを始めたばかりだと、お金がちょっと減ることにも、心はとても浮き沈みしてします。FXを始めたての頃は、出来る限りトレードに集中できる環境を用意するようにしましょう。

まとめ

FXでは雑所得として、利益の20.315%を納税しなければいけません。ただし、お給料をもらっているなら利益が20万円。そうでない方は利益が38万円へ達した場合です。

主婦の方が毎月1~2万円稼いでいるというスタイルなら、納税や確定申告は必要ありません。

また、FXで利益が出ると会社にバレるという考えばかりが世に浸透しましまっているようです。しかし、今や日本の会社の半分ほどは副業を禁止していません。もしかしたら、あなたの会社もいつの間にか副業が解禁されているかもしれません。必ず確認しておきましょう。

FXで利益が出ることは大変うれしいことですが、必ず税金の話もついてまわります。この記事を参考に、自分が税金を支払うのか支払わなくていいのかを確認してみてくださいね。

確定申告は面倒だというイメージをお持ちの方もいらっしゃると思います。ですが、FXで稼いでいく以上は、避けては通れなくなります。どうしても自分で行うのが面倒という方は、税理士に確定申告の代行を依頼する事もできます。

税理士に依頼する方が、より正確な確定申告を行えるという面もあります。無料相談を受け付けているところもあります。ご活用ください。