このサイトではあなたにとって価値のある移動平均線の使い方を教えます。

機関投資家や大口投資家と同じテクニカル分析の使い方が分かればあなたも彼らと同じような判断でトレードができるようになるかもしれません。

この方法は、過去10年分以上の検証により有効性の高いことをチャート上で確認しています。

あなたがこの方法を実践することにより環境認識力が自然と身に付き、勝てる確率の高い場面だけを選んでトレードできるようサポートします。ぜひこれからのトレードに取り入れて欲しいです。

1. 移動平均線とは

移動平均線とは、ぱっと見てチャートのトレンドの向きを把握するための指標のことです。

具体的には、現在あるいは指定した位置から一定期間さかのぼったローソク足終値の平均値をグラフ化したもののことを指します。

移動平均線のことを英語ではMoving averageと呼び略してMAとも呼びます。ですから20日移動平均線のことを略して20MAとも呼びます。移動平均線はどの時間足でも使用できますが、ここでは日足を例に解説していきます。

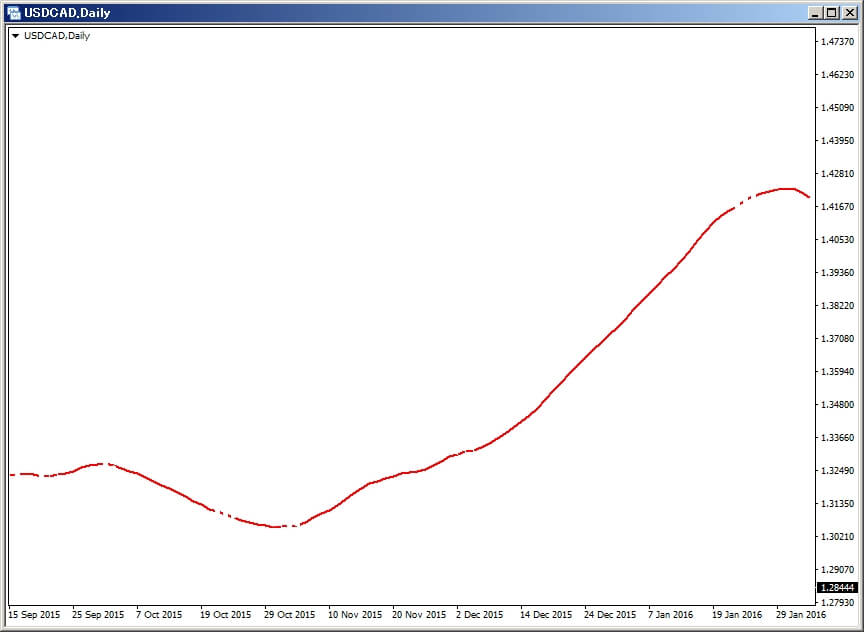

下図ドル円チャートに表示されている赤い線が移動平均線です。

移動平均線とは1960年代に米国ウォール街の株式アナリストのジョセフ・グランビルが作り出したテクニカル分析の指標です。

一般的には20日や50日などの移動平均線が使われることが多く、それぞれ20日移動平均線、50日移動平均線と呼ばれています。代表的な移動平均線には単純移動平均線(SMA)と指数平滑移動平均線(EMA)の2種類があります。

1-1.単純移動平均線 (SMA)

図中の赤線が20日単純移動平均線(SMA)

単純移動平均線とは全ての移動平均線の原型となった移動平均線のことで相場の世界で比較的単純なテクニカル指標であり一般的に多くの方が知っている指標です。

移動平均線の計算式

5日間の単純移動平均線の場合 (D+D1+D2+D3+D4)÷5

D=当日の終値 D1=前日の終値 D2=2日前の終値 D3=3日前の終値 D4=4日前の終値

1-2.指数平滑移動平均線(EMA)

図中の青線が20日指数平滑移動平均線(EMA)

EMAとは、単純移動平均線(SMA)に比べて直近の価格の方が重要視されているMAのことです。たとえば20EMAの場合、20日前の価格よりも前日の価格の方が重視された移動平均線になります。

計算式

1-3.移動平均線のパラメーターについて

パラメーターとは移動平均線に設定する期間のことです。どのパラメーターが良いのかで悩む必要はなく、単純明快な数値である、20日移動平均線と50日移動平均線と100日移動平均線を使うのがおすすめの選択です。

実際に私もこの組み合わせを使っています。それぞれに意味があるからです。

20日は営業日ベースでみた場合に1ヶ月になり20日移動平均線とは1ヶ月ベースでのマーケット全体の平均値になります。

50日は正確には52を表していてこれは365日を一週間の7で割った数値になります。

365÷7=52

この52を分かりやすく四捨五入した数値が50になり、50日移動平均線の50は52週の意味から来ています。

そして、この50を倍にした100が100日移動平均線で使われている数値になります。

切りの良い数字の方が相場の世界では好まれる傾向が強いのでこの数字をおすすめします。また、単純移動平均線と指数平滑移動平均線も実際にはどちらを使ってもその差はほとんどありませんが、やはりこれも単純明快な単純移動平均線をおすすめします。

実際に20日単純移動平均線と20日指数平滑移動平均線を比べて見てもその差はわずかな差でしかありません。

赤が単純移動平均線

青が指数平滑移動平均線

結論として、20日単純移動平均線と50日単純移動平均線と100日単純移動平均線の組み合わせがおすすめの組み合わせで、パラメーターの数値を変えても本来の移動平均線を使用する目的から外れるので意味がないということです。

2. 移動平均線の3つの段階

移動平均線の本質的な意味を知らないと移動平均線を使いこなすことが出来なのでここでは本質的な意味を理解してもらいます。

例えば、20日移動平均線が20日間の終値の平均であるとうことは、過去20日間のマーケット全体の平均コストを表しているということです。

実際のマーケットで過去20日間の全ての取引を把握することはほぼ不可能ですが、移動平均線を見ればマーケット全体の平均価格が分かってしまうのです。

20日移動平均線(20MA)であれば過去20日の平均価格。

50日移動平均線(50MA)であれば過去50日の平均価格。

これらが分かるということは実はもの凄く重要な3つの状況が分かるということです。

2-1.買い有利な状況に変化

一つ目は市場価格が移動平均線を下から上に抜いた場合は、市場心理が買いに対して積極的に変化したことを意味します。

市場価格が移動平均線を下から上に抜くということは、それまでは誰も平均価格より高い値段で買おうとしなかった市場心理から平均価格より高い値段でも積極的に買う状況に市場全体の心理が変化したことを意味しています。

これはマーケットにとって買い材料が出てきたことからマーケットが上昇材料を織り込む初期に見られる動きで上昇トレンドの初期段階の可能性が出てきたことを意味します。

実際のチャート例です。

青丸では市場価格が移動平均線を下から上に抜けています。その後、移動平均線を下に抜けていない状況が続いていることをから市場は買い有利な状況を保っています。

つまり、移動平均線を上に抜けたことによって買い有利な状況が発生したという判断ができます。

2-2.買い有利な状況の加速

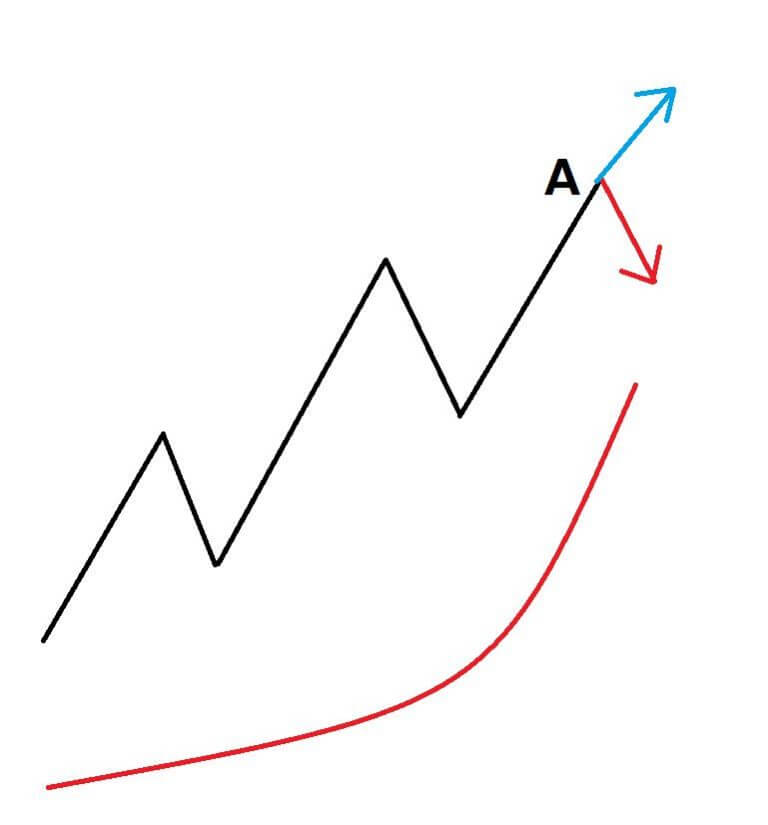

2つ目は移動平均線を上に抜けた場合、なぜ買い有利な状況なのか。実際のチャートを例に解説します。

図の移動平均線は20日移動平均線ですが、20日移動平均線が過去20日の平均価格を示しているということは、現在の市場価格が20日間の平均価格より上の位置にある場合、過去20日間の買い方の大部分は矢印の値幅分の含み益を持っていて、反対に売り方の大部分は値幅分の含み損を持っている状況だという事実です。

図1のA地点からから少しでも市場価格が更に上がれば売り方は損失を限定するために買い戻しをするので市場価格は青矢印のように更に上昇します。

反対に赤矢印のように市場価格が下がればA地点から売っている売り方が利益確定の為に買い戻しをする状況です。

図1

つまり、Aの位置からどちらに動いたとしても買いが入る状況で買い方有利な状況ということを示しています。実はこのような状況の繰り返しからトレンドは発展していくのです。

そして、実際にこのあと下図のように更に上昇していきました。

更に買い有利な状況が続くとチャートも移動平均線の傾きも徐々に角度がついてきます。これは、チャートと移動平均線の角度が急であるほどトレンドの強さを表していることになり買い有利な状況が加速していることを示しています。

2-3.買い有利な状況の失速

3つ目は、どんな上昇トレンドでも最終段階という時期がきます。

市場価格が移動平均線を上から下に抜けた場合、買い有利な市場心理が変化したことを意味します。

市場価格が移動平均線を上から下に抜くということは、平均価格より高い値段で買いたい人が総じていなくなったことを意味します。

つまり、総じて買い材料出尽くした感が市場全体に出回り、上昇トレンドの最終段階の可能性が出てきたということです。

実際のチャート例です。

これは過去20日間の平均価格を下回ったということであり、過去20日に対して買い有利な状況の終焉を迎えたことを意味します。

2-4.移動平均線の本質的な意味と使い方

まとめとして、市場価格が位置する場所によって移動平均線を挟んで買い有利な領域と売り有利な領域というように区別することが出来ます。

つまり、移動平均線とは市場心理の変化の境目にある区別線とも言えます。

1:移動平均線を下から上に抜いた上昇トレンドの初期段階。

2:チャートと移動平均線の角度が初期段階よりついてきた上昇トレンド熟成段階。

3:移動平均線を上から下に抜けた上昇トレンドの最終段階。

この3つの段階があるということが移動平均線の本質を理解することによって分かるようになります。

従って、私は買いで入る場合は必ず3段階のどれに該当するのかを確認した上で移動平均線の上側で買いを検討しています。

反対に売りで入る場合は買いで入る場合の全く逆の考え方をします。

これが移動平均線の本質的な意味と使い方です。

3. 複数の移動平均線を使う本当の目的

複数の移動平均線を使うことにより、トレードでより勝ちやすい環境を探すことができます。

3-1.3本の移動平均線を使う意味

複数とは短期と中期と長期の3本の移動平均線のことで、これらを組み合わせて使う簡単な方法です。

なぜならマーケットには短期組と中期組と長期組の3種類のタイプのマーケット参加者しかいないからです。

従ってこの3種類のタイプのマーケット参加者の意見の合う所がテクニカル的に効く部分でもあり、三者三様に意見の分かれる部分はテクニカル的にもあまり効かない部分でもあります。

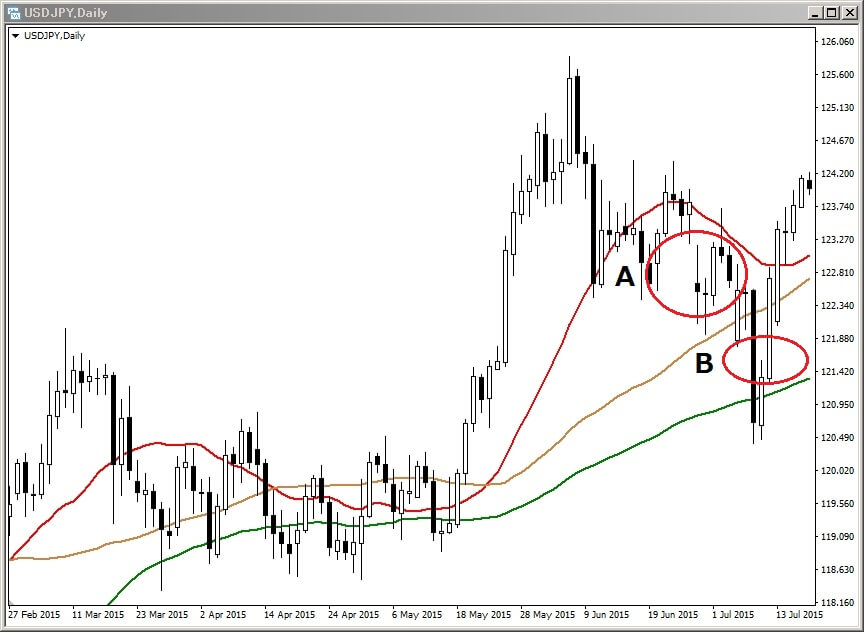

具体的にその例をチャートで見てみましょう。

3-2.3本の移動平均線を使った具体例

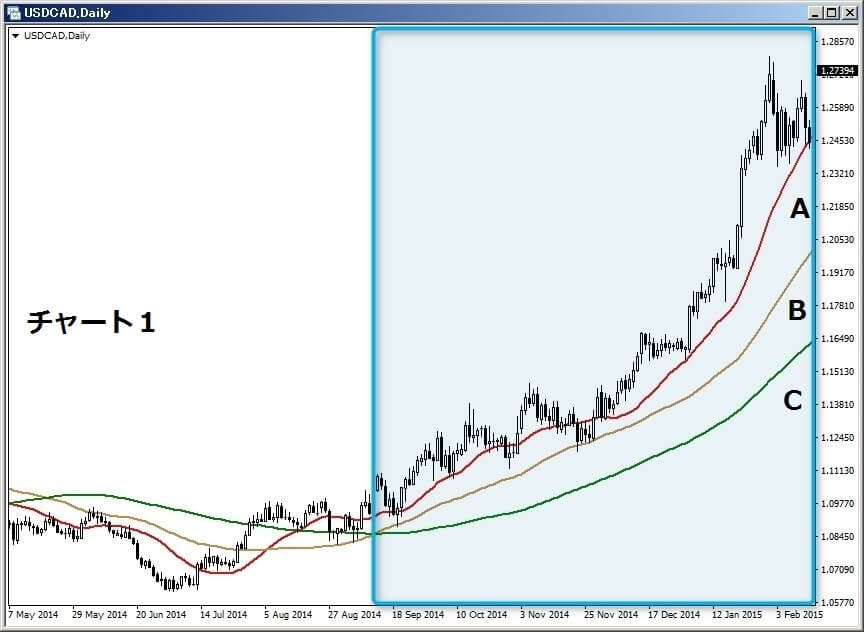

各チャート共通項目

短期組 赤ライン:20日単純移動平均線

中期組 黄色ライン:50日単純移動平均線

長期組 緑ライン:100日単純移動平均線

A~Fまでそれぞれ短期組、中期組、長期組の状況についての解説

A:短期組に対しては売り有利だが、中期組と長期組は買い有利な位置

B:短期組と中期組に対しては売り有利だが長期組は買い有利な位置

C:短期組は買い有利だが、中期組と長期組は売り有利な位置

D:短期組と中期組は買い有利だが、長期組は売り有利な位置

E:短期組と中期組と長期組と全て買い有利な位置

F:短期組と中期組と長期組と全て売り有利な位置

相場状況というのはこのようにA~Fに大別することができます。

A~Dというのは三者三様に意見が分かれる状況の位置ですが、Eは、全ての組にとって買い有利な状況でFは全ての組にとって売り有利な状況の位置だということが分かります。

つまり、簡単に言えば全ての組の思惑が一致するEやFのところを探せば良いのです。

このような状況の時にこそマーケットは一方方向に綺麗に動きやすいのです。

買いのケース

A:20日移動平均線

B:50日移動平均線

C:100日移動平均線

更に移動平均線の並び方も青枠と赤枠を比べて分かるように、買いの場合は上からA~Cのように順番にそれぞれの移動平均線の並びが揃っている方がより上げトレンドが強い傾向が出ます。

実際にその後の動きを見ると下記のように綺麗に上げが継続しています。

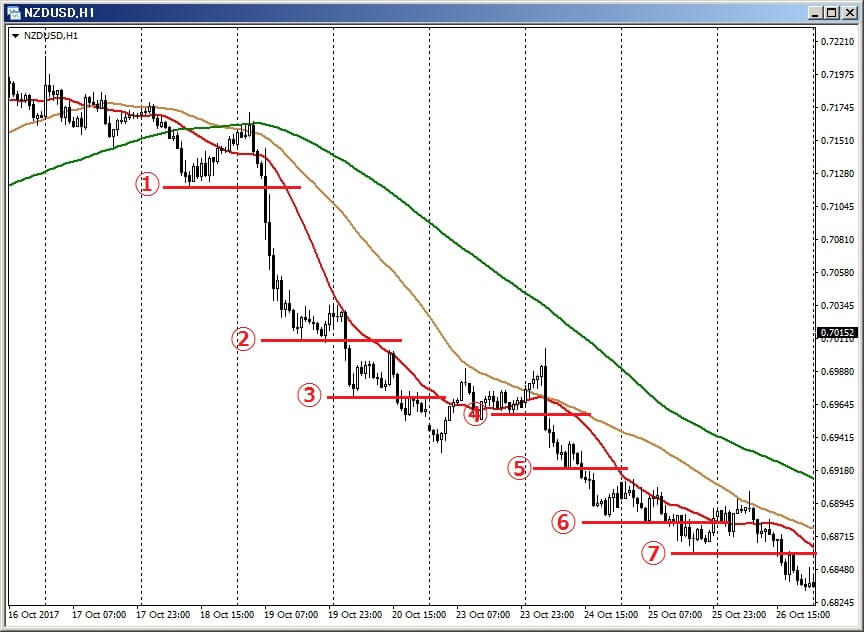

売りのケース

A:20日移動平均線

B:50日移動平均線

C:100日移動平均線

売りの場合でも移動平均線の並び方が青枠と赤枠を比べて分かるように、売りの場合は下からA~Cのように順番にそれぞれの移動平均線の並びが揃っている方がより下げトレンドが強い傾向が出ます。実際にその後の動きを見ると下記のように綺麗に下げが継続しています。

このように、買いで入る場合は、チャート1の青枠のようになるべく上からチャート、20日単純移動平均線、50日単純移動平均線、100日単純移動平均線の並び順に並んでいるチャートの範囲を選ぶことが重要です。

売りで入る場合は、チャート2の青枠のようになるべく下からチャート、20日単純移動平均線、50日単純移動平均線、100日単純移動平均線の並び順に並んでいるチャートの範囲を選ぶことが重要です。

3-3.勝つ確率の高いトレードの場所結論

従ってアップトレンド中のチャートであっても買いで入る場合は上記チャートの青枠範囲内でトレードする方が赤枠の中でトレードするより圧倒的に有利な環境でトレードをすることになります。

このようにトレードをする上で、より有利な環境を探す為の道具が移動平均線であり、並び順が揃っている区間を探すことがより有利なトレードをするための必須条件になります。

4. 移動平均線を使った環境認識

3本の移動平均線を使って具体的に有利な環境を探す方法を説明していきます。

4-1.買いトレードの場合

1:日足がアップトレンド

2:日足の移動平均線の並び順が上から20MA、50MA,100MAの並びであること。

3:1時間足はトレンドレスでも可だがアップトレンドの方が好ましい

4:1H足の移動平均線の並び順が上から20MA、50MA,100MAの並びであること。

この4つの条件が揃った範囲を探すことが重要です。

4-2.売りトレードの場合

5:日足がダウントレンド

6:日足の移動平均線の並び順が下から20MA、50MA,100MAの並びであること。

7:1時間足はトレンドレスでも可だがダウントレンドの方が好ましい

8:1H足の移動平均線の並び順が下から20MA、50MA,100MAの並びであること。

この4つの条件が揃った範囲を探すことが重要です。

4-3.ワンポイントアドバイス

買いトレードの場合も売りトレードの場合も日足と1Hの移動平均線の並び順がそれぞれ揃ったという現象は大局と小局のトレンドの方向性が綺麗に揃ったことを意味しています。

このように二つのタイムフレーム(時間軸)で移動平均線の並び順が揃うところを狙うのがポイントです。

5.移動平均線を使った環境認識方法 具体例

5-1.買いの具体例

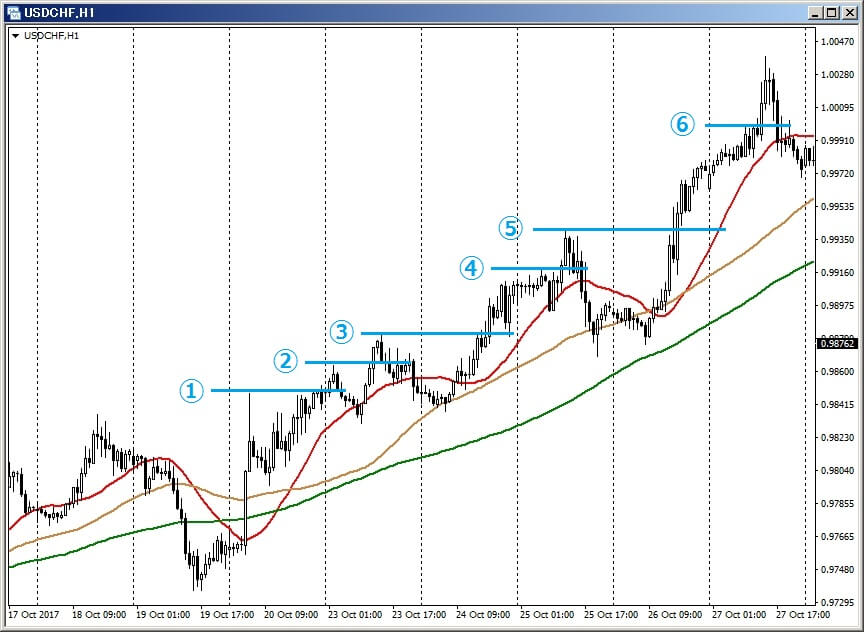

2017年10月USDCHF 日足チャート

4章の1と2の条件を満たしている青四角枠

4章の3と4の条件を満たしている青丸

この両方の条件が重なった2017年10月23日~2017年10月27日の青丸範囲を1Hチャートで表示。

(1Hチャートのたて破線とたて破線の間が1日間)

レジスタンスをブレイクした回数が5日の間に6回起こっています。

ブレイク成功ということはトレンドが綺麗に出ている状態であり、日足と1Hのそれぞれの3本の移動平均線の並び方が揃った時はトレンドの方向に動きやすい環境になるということが分かります。

買いトレードの具体例について詳しく動画で解説していますので、ぜひご覧ください。

5-2.売りの具体例

2017年10月のNZDUSDチャート

4章の5と6の条件を満たしている赤四角枠

4章の7と8の条件を満たしている赤丸

この両方の条件が重なった2017年10月19日~2017年10月26日の赤丸範囲を1Hチャートで表示。

サポートをブレイクした回数が6日の間に7回起こっています。

ブレイク成功ということはトレンドが綺麗に出ている状態であり、日足と1Hのそれぞれの3本の移動平均線の並び方が揃った時はトレンドの方向に動きやすい環境になるということが分かります。

売りトレードの具体例について詳しく動画で解説していますので、ぜひご覧ください。

まとめ

世の中にはいろんな手法やテクニカル分析が存在しますが、非常に効く時が有ったり無かったりして迷ったことはありませんか。

その違いを識別する方法はマーケットの環境がどのような状態にあるのかという環境認識の違いを把握することが出来れば識別することができます。

手法やテクニカル分析単体の方法ではテクニカル通りに働かないことが非常に多く3本の移動平均線を使った環境認識方法と組み合わせて使うことで手法やテクニカル分析の効果を最大限に発揮させることができます。

更に『FXで安定的な「勝ち」を手に入れるために勉強すべき4つのポイント』で環境認識の理解を深める解説をしています。

FXでは損を少なくして利益を最大限多くすることが必要です。(関連記事:超損小利大FXトレードの勝てるシンプルなFX手法を大公開します!)是非実践してみて下しあ。