初心者が理解するべきFX用語は沢山あります。

この記事ではFX初心者の方が実戦でトレードが出来るようになるための用語を順番に沿ってまとめて書きました。

上図の手順に沿って用語を覚えていけばスムーズにFXトレーダーとしてデビュー出来ます。

1-1.FXとは

FXとは「Foreign Exchange」の略で、正式名称は外国為替証拠金取引といい外国為替取引を証拠金によって行う取引です。

FXの基本となる取引は、異なる通貨を売買し為替変動による金利差を狙い利益を得る取引です。

簡単に言うと安く買って高く売る、高く売って安く買うことによって利益が生まれます。

月曜の朝から、土曜の朝まで、24時間いつでも取引が可能なので、ライフスタイルに合わせて空いている時間に取引できるのも魅力です。

1-2.FXのしくみ

証拠金をFX会社に預け入れることによって国内のFX会社だと最大で25倍のレバレッジをきかせることが可能になり少額な資金でも多額な金額を運用することが可能となります。

2.FXトレード手順に沿って覚る用語

手順1 証券会社を選ぶために必要な用語

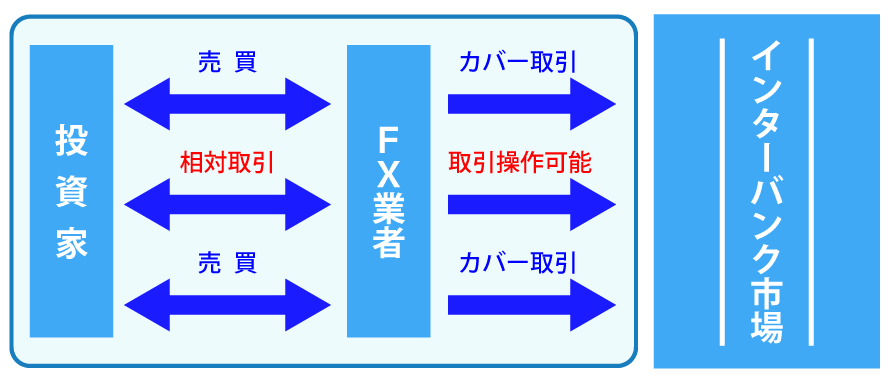

a) 相対取引

FX業者と投資家との間で行われる取引

相対取引、読み方は、「あいたいとりひき」といいます。

OTC方式やDD方式とも呼ばれております。

国内のFXの多くはこの相対取引でされています。

株のように取引所で取引するのではなくFX業者対投資家との取引となります。

すなわち投資家の損失はFX業者の儲けであり、投資家が儲ければFX業者が損失をだすということになります。

そのため業者によっては希望のレートで約定しなかったり、スリップしたりと投資家にとって不利な取引が行われる悪徳な業者もいますのでFX業者を選ぶ際には慎重に選ぶ必要があります。

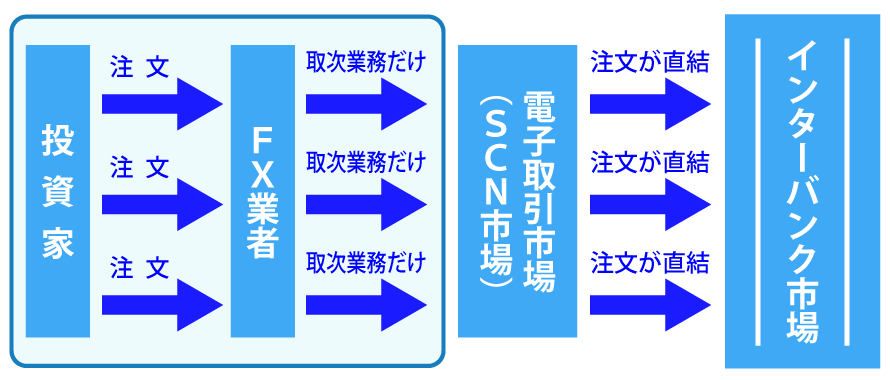

b) DD方式・NDD方式

DD方式とNDD方式の違い

DD方式とは

国内のFX業者のほとんどがこのDD方式です。

FX業者が投資家との直接取引相手となります。

メリット

とにかくスプレッドが狭い

デメリット

NDD方式に比べて取引が不透明でリスクがある。

FX業者は利益確保のため、投資家に不利な行為を行うことがあります。

NDD方式とは

海外のFX業者のほとんどがNDD方式です。

海外FX業者は投資家の注文を受けるだけですので不正が発生しない。

メリット

NDD方式はスプレッドで儲けており投資家が損をだしても業者の利益にはなりません。

投資家に不利なことを行うことができないため透明性が高く信用できると言えます。

デメリット

投資家のスプレッドにて利益を上げるためどうしてもスプレッドは広くなりがちですがその分投資家が利益をあげやすいような様々なサービスや環境があります。

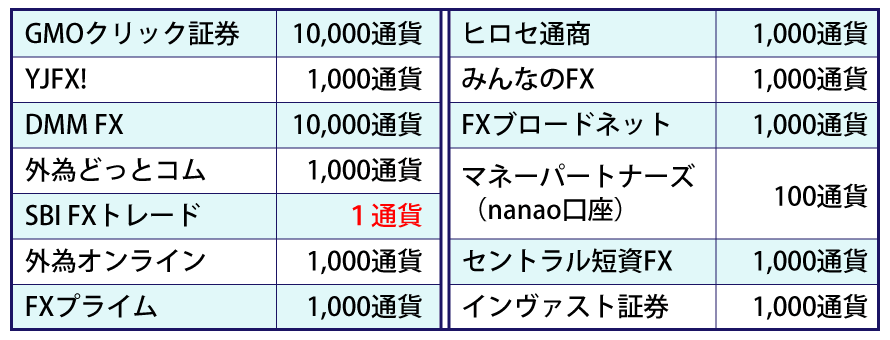

c) 最低取引通貨単

FX取引における最低取引単位とは、FXで売買をする際の最小単位のことをいいます。

FX会社によって最低通貨単位が決まっており会社によって様々です。

ほとんどのFX会社は最低取引通貨1000~10000通貨のところが多い中で、SBI FXトレードは1通貨単位という超少額から取引できます。

また、マネーパートナーズのパートナーズFXnanoは100通貨単位から取引可能です。

d) デモ口座・リアル口座

デモ口座

リスクなしでFX取引ができます。

バーチャルFXですがリアルトレードと変わらずに取引が可能です。

デモ口座は練習用口座だとお考え下さい。

勝てば資金が増え負ければ資金が減りますがたとえ損失を出してもバーチャルですので実際のお金は一切かかりません。お申し込みもとても簡単です。

初心者の方はまずはデモ口座に登録し使い方やトレードの練習を必ずしてください。

デモ口座で3か月ほどプラスがでるようになってから、リアル口座へ移行することをお勧めします。

リアル口座

リスクありの本番用のFX口座です。

損失がでれば大切な資金を失います。

デモ口座で勝てても本番では思うように資金を増やせない方がたくさんいます。

なぜならデモと本番とでは心理状況も資金も環境も全く異なるからです。

もしもあなたがデモ口座であっても資金を増やせないようならリアル口座で増やせる確率は限りなく低いでしょう。

手順2 チャートソフトを使うために必要な用語

a) メタトレーダー

通称MT4

海外のFX会社では、トレードツールにはメタトレーダーを採用しているためメタトレーダーは世界ではもっともメジャーな取引ソフトです。

MetaQuotesSoftware社が開発し無料で誰でも使うことが可能です。

デモトレードもできるのでトレードの練習や使い方をマスターすることが可能です。

プログラミングができるのでオリジナルのテクニカルインディケータや自動売買システムが使えます。

自動売買システムの検証結果をテストできるなどなど様々な機能が備えられております。

メタトレーダーは日本のFX会社が提供しているチャートソフトよりも高性能な機能をたくさん備えています。

そのため日本でもとても人気があります。

b) トレーディングビュー

トレーディングビュー(TradingView)

MT4と同じチャートサービスの1つでブラウザ上で使える高機能チャートです。

Webブラウザーさえあれば、トレーディングビューを使うことができるため自宅で使っているチャートを携帯やiPadでも見ることができます。

さらに金や米国債の利回り、日経平均株価やビットコインなど沢山の銘柄を幅広く扱っていますのでとても便利です。

ユーザー同士のコミュニケーションの場としても活用できます。

トレーダー用SNSですね!

自分のチャート分析やトレードを公開したり、他の人の分析や相場観を見ることができトレードの参考に活用できます。

トレーディングビューは無料版でも十分ですが、「PRO」「 PRO+」「PREMIUM」の3つの有料プランもあります。

誰でも簡単に登録できるので1度活用してみてはいかがでしょうか。

c) チャート

チャートとは為替の値動きをグラフ化したものです。

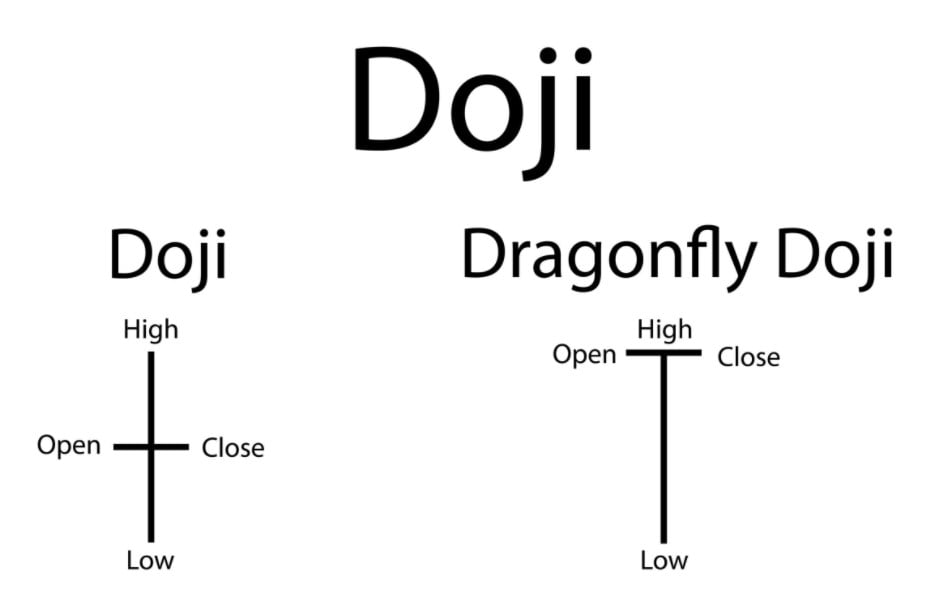

チャートには様々な種類があり一般的に使われるものはローソク足チャート、バーチャート、ラインチャートなどがあります。

日本や世界でもローソク足チャートが主に一番使用されています。

ローソク足チャートでの一本は4本値(始値、終値、高値、安値)で形成されています。

FXにおいてチャートはなくてはならないとても重要なものでありチャートから読み取れる過去の動きをもとに現在の相場の流れを把握しテクニカル分析を行いトレードします。

手順3 トレードの下準備のために必要な用語・知識編

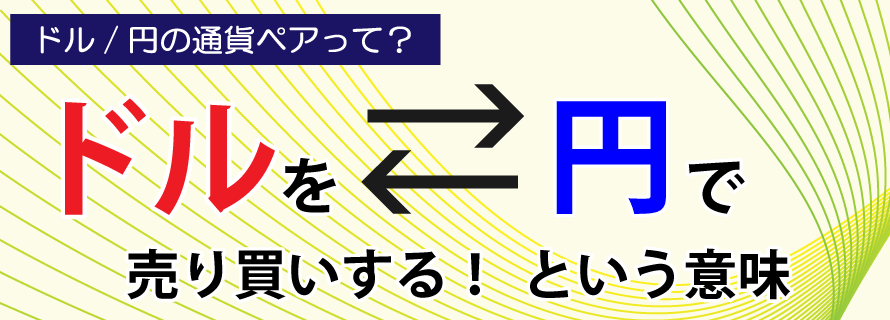

a) 通貨ペア

通貨ペアとは、取引で売買する2つの国の通貨です。

例えば、「米ドル/円」でしたら米ドルと日本円の2つの通貨です。

「ユーロ/米ドル」ならユーロと米ドルということになります。

通貨と通貨の間は「/」で区切って表します。

この「/」を堺にして、左側を「基軸通貨」と呼び購入する通貨を意味しています。

右側を「決済通貨」と呼び売買する通貨を意味しています。

たとえば米ドル/円を買う場合には、日本円を売って米ドルを購入することになります。

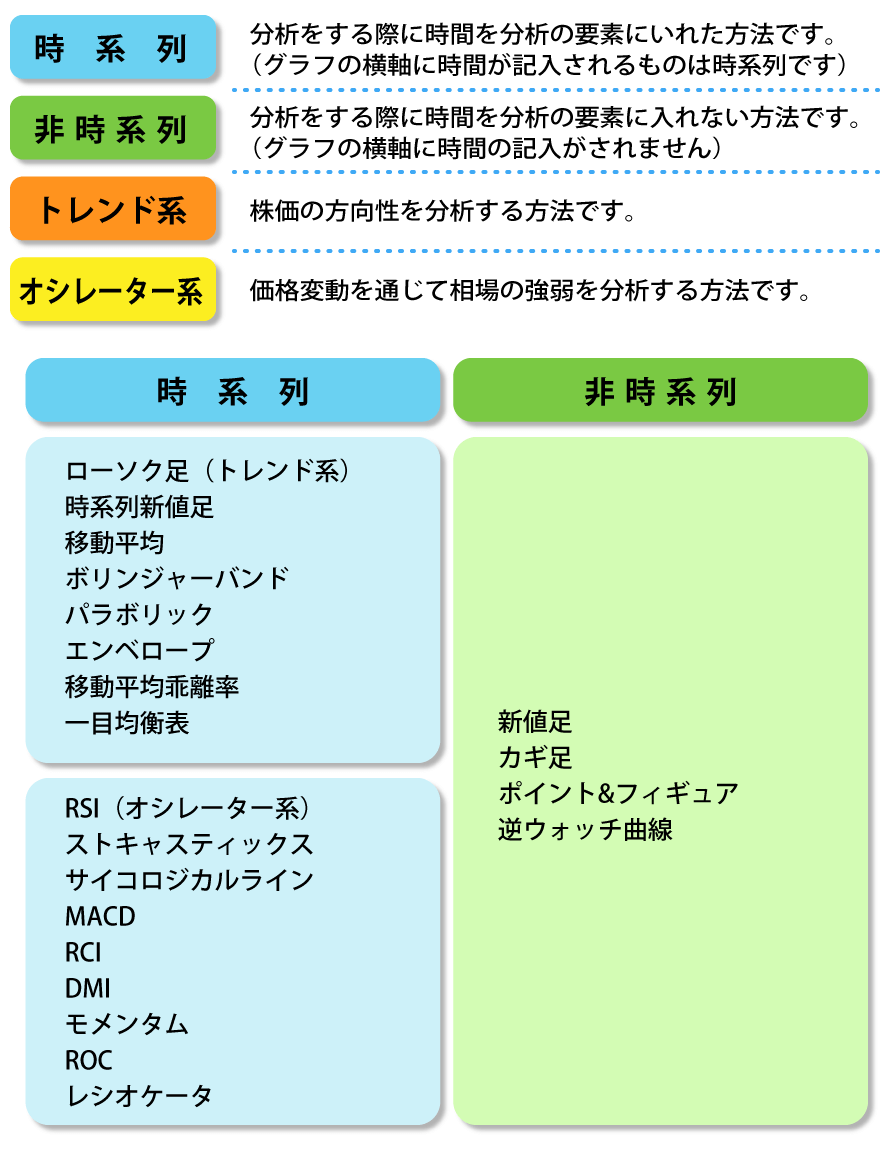

b) テクニカル分析

チャートを分析することをテクニカル分析と言います。

テクニカル分析は数多く存在し一般的に使われているもので約30種類ほどあります。

これらの中から自分に合ったものを見つけ自分に合った運用ができるようになることこそが成功への第一歩です。

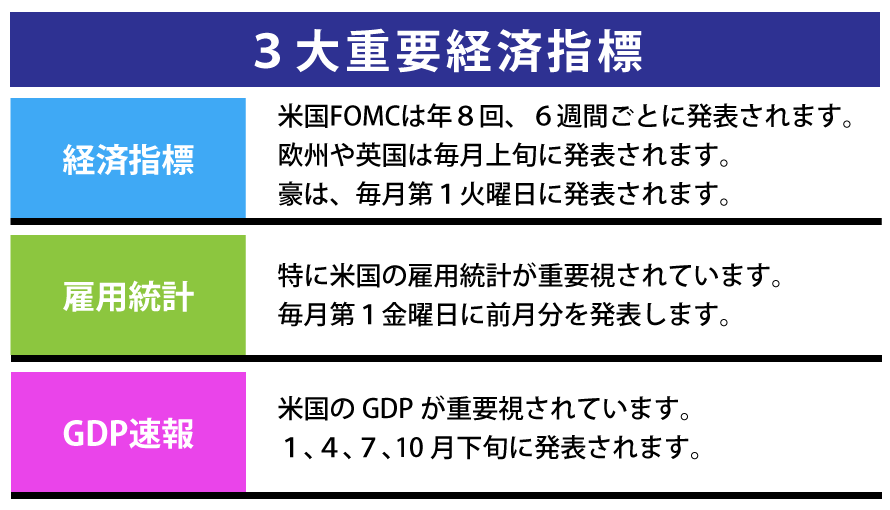

c) ファンダメンタル分析

ファンダメンタル分析とは景気、金融政策、財政政策などの経済活動によって市場全体にどのような影響を及ぼすのかを分析するものです。

特に注目されている3大経済指標発表時などは、とても大きく動くことがあります。そのような時にチャートを見ているとどうしても手を出したくなりますよね。

しかし、そのような相場でファンダメンタル分析を行い、売り買いするタイミングを掴むことはとても難しいのです。

ですから初心者の方は特にファンダメンタル分析に頼るのではなくテクニカル分析で投資を行うことをお勧めいたします。

d) トレード計画

トレードを行うにあったっての事前のプラン、手順、方法などのことです。

FXトレードを行う上でこのトレード計画はとても重要です。

計画なしに目の前のチャートの動きに飛びつきトレードを行えばほぼ負けが確定です。

もし、そのトレードで数回奇跡的に勝てたとしても、年間を通して利益を上げていくのはほぼ不可能でしょう。

事前にトレード計画をたて、その通りにチャートが動いたらエントリーを実行する。

FXで勝ち続けるにはこのトレード計画が必須なのです。

手順4 トレードの下準備のために必要な用語・PC操作編

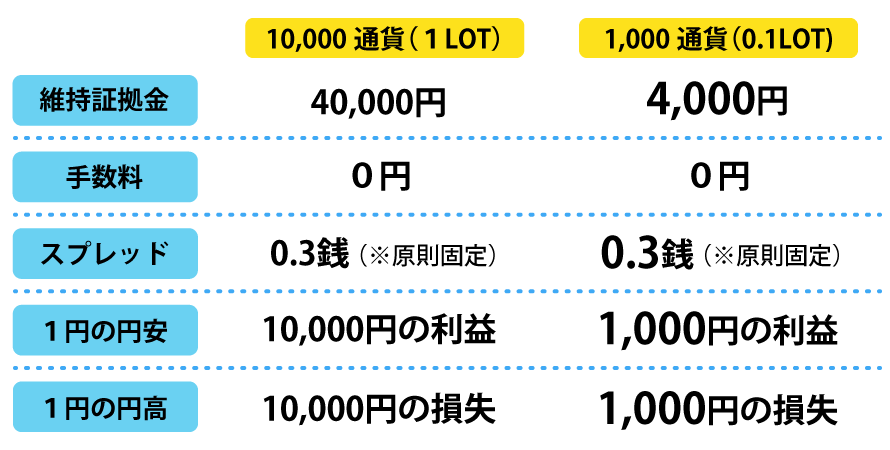

a) 取引数量

取引数量とは取引可能な取引数量です。

入れている証拠金やレバレッジによって取引できる数量が決まります。

b) レバレッジ

レバレッジとは手元の資金を元本とし自己資金以上に取引額を引き上げることです。

国内業者の場合、資金の最大25倍まで取引額を引き上げることが可能となります。

ですからレバレッジをかければ、少額な資金でも資金の25倍までの金額の外貨を取引できるようになります。

資金を担保にすることによって何倍ものお金を借りられると言うイメージです。

例えば国内FX会社の場合ですと最大で25倍のレバレッジが可能ですので、10万円の投資額で最大250万円の運用が可能になるということです。

これがレバレッジの特長でありFXの魅力の1つでもあります。

c) 資金管理

資金管理とはポジション管理とも言われており、損失が出た場合には自己資産のうちどのくらいの損失か、どのくらいの金額を投資にあてるのか、などをあらかじめ設定しておくことです。

資金管理はFXだけでなく投資の世界では最も重要だと言われています。

例えば1回のトレードで損失が出た場合その損失は自己資金の何パーセントと決めておく。

簡単なことですが、実際には資金管理を知らずにトレードを行っている投資家がとても多いのが現状です。

例えば損切ができない、したくない、損切ができないためにポジションを塩漬けにしてしまい結果的にはさらに損失を増やしてしまう。

こうしたことを行えば負けは必然的であり大切な資金を失います。

資産を失った人の大半は資金管理ができていなかったからと言ってもいいでしょう。

そのくらい資金管理はとても重要なのです。

d) 証拠金

FXは自分の資金を担保にすることによって為替の取引を行います。

証拠金とはその担保にするお金のことを言います。少額の証拠金でも証拠金の25倍までの金額の取引を行うことが可能でありその分大きな利益が期待できます。

しかしその分大きな損失が発生する可能性もあります。

必要証拠金の計算式(1万通貨=1枚あたり)

ドル/円・クロス円の通貨ペアの場合

レート×1万通貨×4%

e) 強制ロスカット

FX会社が投資家のポジションを強制的に決済することを強制ロスカットといいます。

FX会社によっても違いがありますが決まった証拠金維持率になると自動的に保有しているポジションがすべて決済されてしまいます。

強制ロスカットは投資家のさらなる損失を防ぐための自動決済機能で法律で義務付けられています。

強制ロスカットにかかりそうになった場合それを回避するにはFX口座に追加の入金をするかポジションの一部を決済すれば強制ロスカットにはかかりません。

強制ロスカットにならないためにもレバレッジをかけすぎずに証拠金維持率は余裕をもって取引することがベストだと考えます。

f) 利確

利確とは文字通り利益を確定することです。

予想通りにレートが動き含み益がでたものを決済することで利益が確定します。

この利確がFXではとても難しいと言われています。

なぜなら利益がでている場合、待てばもっと増えるのではないかという衝動にかられるからです。

そうしてなかなか利確できずに持ち続けてしまい結局含み益が0になったり含み損に変わってしまったことって誰でも1度は経験があるのではないでしょうか。

そうならないためにも利確は必ずポジションを持つときに決めておきましょう。

g) 損切

損切りとは、投資家が自分で損失を確定させることです。

損切ができずポジションを持ち続けてしまい損失を増やしてしまう人がとても多いです。

FXにおいて損切はとても重要な手法であり損切ができなければFXで勝ち続けることはできません。

h) 追証

追証(おいしょう)とは追加証拠金の略語で追加で証拠金が必要となることです。

FX会社によって最低の証拠金維持率が決まっています。

証拠金維持率を下回った場合は、追証の入金をするか、ポジション決済を迫られます。

もしどちらも不可能な場合には強制ロスカットが行われます。

日本のFX会社には証拠金維持率になると自動的に保有しているポジションがすべて決済される強制ロスカットという仕組みがあります。

この強制ロスカットによって証拠金以上のマイナスになることは通常はありません。

強制ロスカットのような機能があるので日本のFX会社は安心と思っていませんか?

確かに通常ではマイナスになることはありませんが例外があります。

例えば為替相場が急激に変動した場合、強制ロスカットなどのすべての機能が停止する場合があります。

過去にリーマンショックやスイスフランショックなどの大きな為替変動によってロスカットが機能せずに証拠金以上のマイナスを抱え込み払えない金額の借金を抱えた人もいます。

このように国内のFX会社では大きな為替変動が起きたときにロスカットが機能せず何度も多額の追証が発生しているのです。

ロスカットを設定していてもそれが機能せずに証拠金以上のマイナスが発生し大きな損失を抱える可能性があるなんてとても怖いですよね。

では追証を防ぐためにはどうしたらいいのでしょうか。

追証を防ぐには海外のFX業者でゼロカットシステムを採用している業者を選べばいいのです。

ゼロカットシステムとはロスカットが機能せずマイナスになっても、その損失をFX業者が負担してくれるというものです。

大きな為替変動があって追証が発生しても0になりマイナスになることはないのです。

これはとても安心なシステムです。

このような海外FX業者のゼロカットシステムを採用している会社を選べば追証を防ぐことが可能なのです。

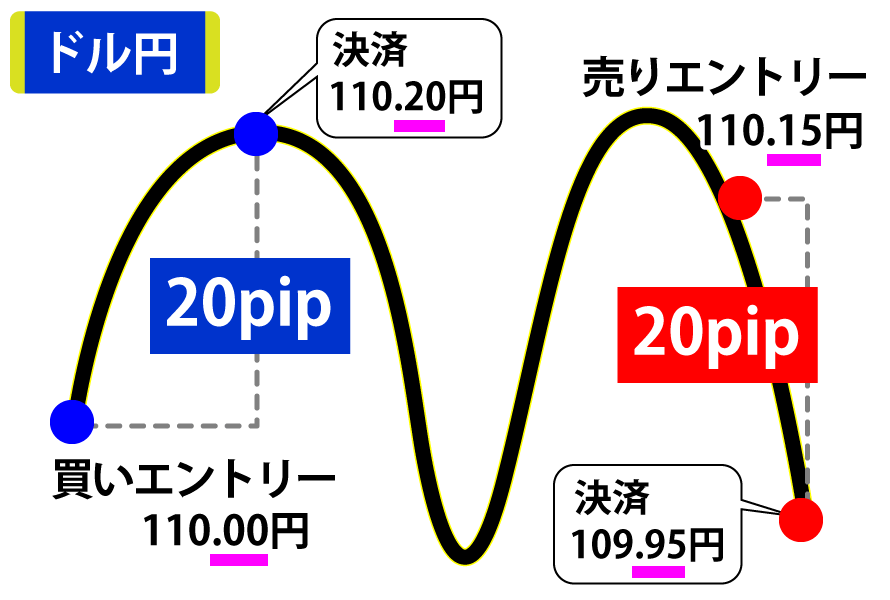

i) pips(point)

ピツプスと呼びます。

日本円だと 0.01円=1銭=1pipとなります。

例えばドル円の場合

110.00円で買いエントリーの場合110.20円で決済をすれば20pipsを取れたということになります。

110.15円で売りエントリーの場合109.95円で決済すれば20pipsを取れたことになります。

手順5 実際のトレードのために 必要な用語

a) エントリー

エントリーとは売りや買いをいれること。

b) ポジション

ポジションとは通貨を買う又は売ってから決済するまでの通貨

c) 約定

約定(やくじょう)とは、売買が成立すること

d) スプレッド

スプレッドとはFX業者に支払う売買手数料のこと

e) スワップ

スワップとは2つの通貨国の間で生じる金利差のこと

f) スリッページ

スリッページとは注文を出した際の約定レートが注文したレートと異なる事

h)成行注文

成行注文とは、レートを指定しない注文方法です。

すぐに取引成立となる注文方法です。

j) 指値・逆指値注文

値段を指定して買い注文や売り注文を出す注文方法です。

指定したレートに到達したら自動的に注文が成立します。

k) OCO注文

1つのポジションに対し2つの注文を同時に出すことができます。

利確となる指値注文と損切のためのストップ注文どちらかが成立したときにはもう一つの注文は自動的にキャンセルとなるとても便利な注文方法です。

l) IFD注文

希望の約定レートでの買い又は売りの注文と同時に、決済注文を出すことができる注文方法です。

m) IFO注文

IFDとOCOを組み合わせた注文方法です。

新規注文でのみ選択できます。

IFD注文で希望の注文が約定したときにOCO注文の利確のための指値注文と損切のためのストップ注文がすべて自動的に行われます。

3.まとめ

FXの最大の魅力は少額な資金でも多額の投資金を運用できることだと思います。

しかし多額の投資金を運用できるということは大きな利益を期待できる反面、大きな損失が出る可能性もあります。

そのためFXでは、いかにリスクを抑えるかが最も重要なのです。

ではリスクを抑えるためにはどうしたらいいのでしょうか。

まずは資金管理を徹底しましょう。

レバレッジは極力抑え、少額から取引しましょう。

損切の達人になりましょう。

FXで成功している人の共通点は損切がとてもうまいです。まずはエントリーしたら損切注文を必ず設定し躊躇なく損切ができるようになりましょう。

そのためには過去検証やデモトレードでのトレードを繰り返し勉強していくことがとても大切です。積み重ねたトレードはトレード日記として残しましょう。

自分の負けトレードを記録しましょう。それにより同じような負けパターンを排除することができるようになり勝率を上げることが可能となります。

特にFX初心者は、勝つことよりも負けをいかにして減らすのか。

ここに注目していけば成長が早いです。